Tid viktigare än timing – även när börsen är på topp

Det florerar många goda råd och rykten om hur och när man bäst ska handla på aktiemarknaden. Genom att studera börsutvecklingen under ett halvt sekel ser man skillnaden mellan myter och sanningar, menar Nordeas expert Anders Stenkrona.

Nordeas investeringsexperter Simen Knutzen och Morten Melander har studerat börsutvecklingen för de senaste 50 åren och kan både bekräfta och avliva klassiska myter om aktiemarknaden.

För en tid sedan undersökte de tre välspridda ”sanningar” relaterade till timing, och slutsatserna blev som följer:

1. Tiden i marknaden är investerarens bästa vän

2. Att investera allt på en gång är bättre än lite i taget

3. Det lönar sig sällan att vänta in en nedgång innan du investerar

Läs gärna mer här om studierna kring dessa tre myter.

Nu har våra ”mathbusters” gått vidare och undersökt två högaktuella frågor som ofta dyker upp: Om man ska ta hem vinsten när börsen nått rekordnivåer samt om man ska fly marknaden helt när den är orolig.

Resultaten presenteras och kommenteras av Nordeas egen ekonomidoktor, Anders Stenkrona, som doktorerat i finansiell ekonomi.

Ta hem pengarna när börsen står som högst?

När börsen handlas till högre nivåer än tidigare kan du lockas att ta hem vinsten, i tron att risken för en sättning i marknaden är högre än vanligt.

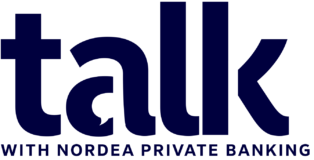

Experternas slutsats är dock en annan:Att sälja sina investeringar när marknaden når nya högstanoteringar har inte varit en vinnande strategi historiskt. Studierna av historiska data visar att sannolikheten för en positiv avkastning varit högre under de kommande tre till tolv månaderna efter att marknaden uppnått en högsta notering, jämfört med när den handlats på lägre nivåer. Dessutom såg experterna att den genomsnittliga avkastningen vanligen var högre för just dessa tre till tolv månader.

Anders kommenterar: När marknaden handlas på högre nivåer än tidigare finns det ofta goda skäl till det. Eller med andra ord, anledningen till en stark positiv utveckling i finansiella marknader beror oftast inte på bubblor utan på stark underliggande ekonomisk utveckling.

När så är fallet tenderar den positiva trenden i marknaden att fortsätta, vilket har gynnat långsiktiga investerare historiskt. Utifrån de 176 högsta noteringarna i den 50-åriga tidsperiod som studerats, fick investerarna positiv avkastning i åtta fall av tio för en ettårs-investering. Den genomsnittliga avkastningen var dessutom 2,4 procent högre jämfört med de ettårs-avkastningar som hade sin start när marknaden inte var på en högsta notering.

Bråttom att sälja när börsen rasar?

En kraftig marknadsnedgång under kort tid kan få många att bli oroliga och vilja sälja sina innehav så snabbt som möjligt.

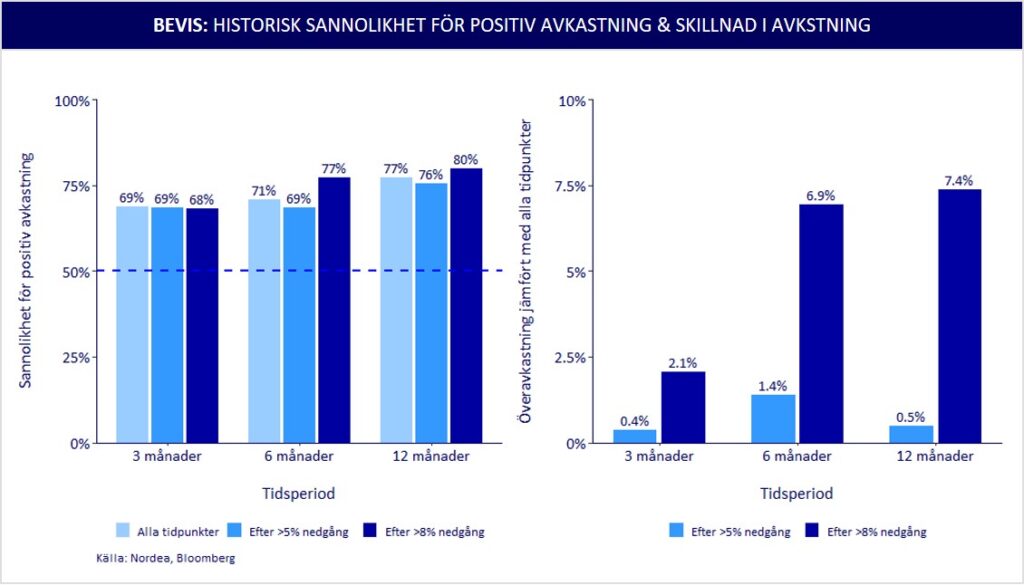

Men att sälja direkt efter ett prisfall i marknaden har visat sig vara en dålig strategi historiskt. Experterna fann att sannolikheten för positiv avkastning under de kommande tre till tolv månaderna efter ett prisfall i regel varit rätt snarlik sannolikheten för positiv avkastning under normala förhållanden.

Efter stora fall i marknaden var dessutom sannolikheten för positiv avkastning under efterföljande månader ännu högre. När Simen Knutzen och Morten Melander exempelvis tittade på vad som hände tolv månader efter ett börsfall på 8 procent eller mer under en månad, kunde de se att av avkastningen blev positiv i åtta fall av tio.

Anders kommenterar: Historiskt sett har marknaden haft en tendens att göra en rekyl efter kraftiga nedgångar. Detta förklarar även det faktum att vi ser högre genomsnittlig avkastning efter börsfall.

Ett kort, kraftigt prisfall kan i vissa fall vara början till en allvarlig sättning i marknaden, men det sker faktiskt relativt sällan. Faktum är att oddsen för investerare har varit snarlika – om inte bättre – strax efter ett prisfall i marknaden och den genomsnittliga avkastningen har också varit bättre.

Sammanfattningsvis kan vi därmed förkasta båda myterna som tas upp i denna artikel. Och det är helt i linje med vår filosofi – att investeringsbeslut bör baseras på långsiktig investeringsstrategi snarare än på känslor och oro för fall.

Här kan du läsa hela den utökade rapporten Time beats timing.

Denna metod har använts: Nordeas experterhartestats myterna genom att studera månatlig historisk data för MSCI World Net Total Return USD Index från slutet av 1969 till slutet av 2020. Först beräknades avkastningen för alla tre-, sex- och tolv månadsperioder för hela tidsperioden. Sedan beräknades hur många av dessa som hade positiv avkastning. Slutligen gjordes samma beräkningar med början direkt efter månader som haft ett prisfall på mer än fem procent samt de med mer än åtta procent. Resultaten analyserades och slutsatserna har baserats på dessa beräkningar.

Publicerat 29.10.2021