Lön eller utdelning – vad är bäst?

Egna företagare kan ta ut ersättning från sina bolag på olika sätt. Även om skattefrågan känns central finns det andra viktiga aspekter att väga in, inte minst familjerättsliga. Private Bankings jurister Pernilla Frisk och Caroline Törnquist belyser ämnet utifrån sina expertområden och ger goda råd om vad du som företagare bör tänka på.

Frågan om hur man bäst ska ta ut ersättning från det egna bolaget intresserar de flesta företagare. Oftast är det beskattningen som avgör valet mellan lön och utdelning och här finns flera vägar att gå.

Men man får inte glömma att valet även kan få andra konsekvenser – som hur hög den framtida pensionen blir. Dessutom är det viktigt att företagare har koll på vissa familjerättsliga dokument ifall något skulle hända.

Hur fungerar det med lön respektive utdelning?

En utdelning sker genom att bolagsstämman fattar beslut om detta. Det förutsätter att det finns fritt eget kapital i den senast fastställda balansräkningen. Om utdelningen sker på en extra stämma så krävs bland annat ett yttrande från bolagets revisor.

Lön kan man ta ut månadsvis eller som ett större engångsbelopp när som helst under året. Det kan vara bra att känna till att det finns begränsningar kring hur mycket en make/maka eller barn kan ta ut i lön.

Vilka är de skattemässiga skillnaderna?

Det är många faktorer som påverkar hur hög beskattningen blir. Här följer en lite förenklad sammanfattning.

Lön beskattas med 29–35 procents kommunal inkomstskatt upp till brytpunkten på drygt 600 000 kr och däröver med ytterligare 20 procents statlig inkomstskatt. Det innebär att marginalskatten vid högre löneinkomster kan uppgå till 55 procent.

Dessutom ska bolaget betala arbetsgivaravgifter, vars storlek varierar beroende på löntagarens ålder. Både lön och arbetsgivaravgifter är avdragsgilla kostnader i bolaget. Storleken på skatt och avgifter påverkas därmed av var man bor, hur gammal man är och lönens storlek.

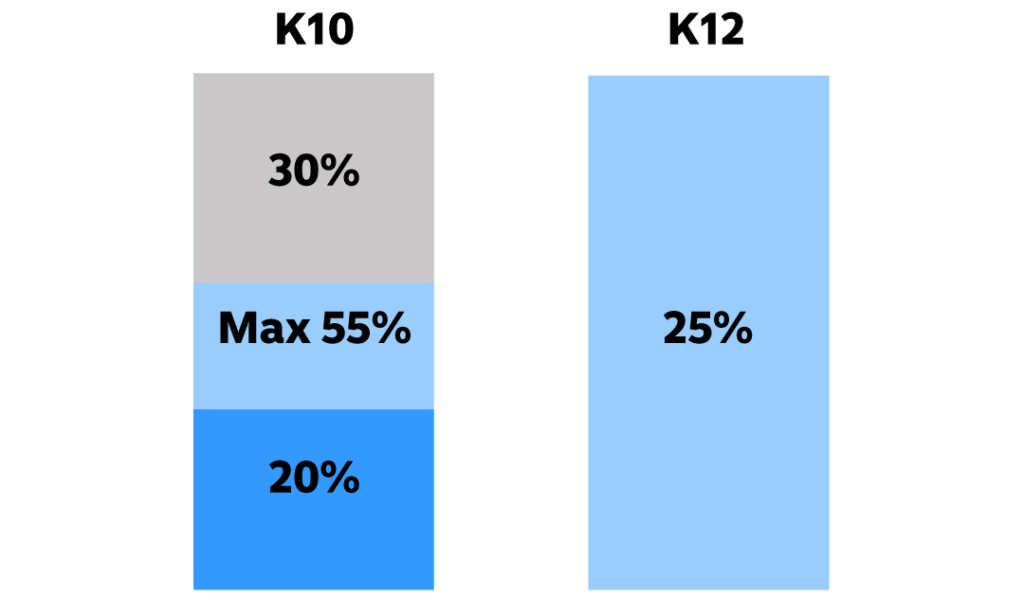

Utdelning till aktieägarna baseras på bolagets vinst efter bolagsskatt. Hur en utdelning ska beskattas beror först och främst på om man deklarerar på en K10- eller K12-blankett.

De flesta företagare som arbetar aktivt i sina bolag använder sig av en K10:a. Då beskattas viss del av utdelningen till 20 procents skatt, ett belopp upp till ungefär sju miljoner kronor till inkomst av tjänst med en skattesats på 29–55 procent och resterande del till 30 procents skatt.

Om du däremot inte är aktiv i bolaget, eller om bolaget inte är ett fåmansföretag, ska du använda blankett K12. Då blir beskattningen 25 procent.

Oftast är en kombination av lön, utdelning och även tjänstepension den bästa lösningen för många företagare. Se tabellerna nedan.

Lön kontra utdelning, exempel 1

| Lön | Utdelning | ||

| Vinst (före lön) | 500 000 kr | Vinst | 500 000 kr |

| Arbetsgivaravgifter (31,42%) | -119 500 kr | Bolagsskatt (20,6%) | -103 000 kr |

| Inkomstskatt på lön (tabell 33) | -95 300 kr | Skatt på utdelning (20%) | -79 400 kr |

| Netto: | 285 200 kr | Netto: | 317 600 kr |

| Total skatt: | 42,9% | Total skatt: | 36,5% |

Lön kontra utdelning, exempel 2

| Lön | Utdelning | ||

| Vinst (före lön) | 1 500 000 kr | Vinst | 1 500 000 kr |

| Arbetsgivaravgifter (31.42%) | -358 600 kr | Bolagsskatt (20,6%) | -309 000 kr |

| Inkomstskatt på lön (tabell 33) | -513 600 kr | Skatt på utdelning (20%) | -238 200 kr |

| Netto: | 627 800 kr | Netto: | 952 800 kr |

| Total skatt: | 58,1% | Total skatt: | 36,5% |

Finns det några andra fördelar med att ta ut lön?

En fördel med lön är att den både är pensions- och sjukpenningsgrundade. Har man en låg inkomst så kan det därför vara en stor fördel att åtminstone ta ut en del av bolagets kapital som lön.

Till skillnad från utdelning så är lön en avdragsgill kostnad i bolaget. Dessutom så påverkar ju lönen det lönebaserade utrymmet som man kan dela ut till låg beskattning enligt de så kallade 3:12-reglerna.

Det finns många faktorer att ta hänsyn till, men en tumregel är att det ofta är bra att ta ut lön upp till brytpunkten. Ett alternativ kan vara att ta ut tillräckligt med lön för att kunna tillgodoräkna sig det lönebaserade utrymmet.

Läs gärna denna artikel av Sandra Gottfarb om du vill veta mer om hur 3:12-reglerna fungerar.

Vad bör man mer tänka på som egen företagare?

Det är inte ovanligt att man som företagare ” glömmer bort” den privaträttsliga biten, till exempel vad som händer med företaget om det sker en olycka, dödsfall, eller skilsmässa. Det är lätt att fastna i skattetänket och missa den civilrättsliga delen, särskilt som vi idag varken har gåvo- eller arvskatt.

Som företagare är det därför viktigt att även tänka på att upprätta familjerättsliga dokument för att trygga både sig själv och företaget. Ägs företaget tillsammans med en eller flera kompanjoner finns det skäl för alla ägare att se över behovet av detta.

Vilka familjejuridiska avtal bör upprättas?

Låt oss börja med äktenskapsförord. Som gift äger varje make sin egendom och ansvarar för sina skulder. Vid en skilsmässa, eller ett dödsfall, görs en bodelning där vardera make har rätt till häften av den totala nettoförmögenheten, den så kallade giftorättsandelen. I giftorättsandelen ingår värdet av aktierna i det egna bolaget – om detta inte har reglerats tidigare.

Dessvärre är många företagare inte medvetna om att värdet av aktierna i bolaget ingår i giftorättsgodset. Detta även om aktierna ägdes redan innan giftermålet, förutsatt att aktierna inte ärvts eller erhållits i gåva med uttryckligt villkor om att de ska utgöra enskild egendom.

I ett äktenskapsförord kan man avtala att all eller viss egendom, till exempel aktierna i bolaget, ska utgöra enskild egendom. Eftersom ett äktenskapsförord är ett avtal mellan makarna är det av yttersta vikt att man vid upprättandet går igenom båda makarnas egendomsförhållanden, så att det blir förutsägbart och att båda makarna är införstådda med konsekvenserna.

Är utdelningen från aktierna också enskild egendom?

Huvudregeln är att utdelning på bolagsaktier inte utgör enskild egendom. Det gäller även om själva aktierna utgör enskild egendom. Vill man ändra detta måste det regleras i äktenskapsförordet. Det kan vara viktigt att tänka på, då många företagare väljer att ta ut en lägre lön för att istället ta en större utdelning.

Lönen i sig är inte enskild egendom – men har man angett att utdelningar ska vara enskild egendom i äktenskapet så ingår alltså inte utdelningarna i en bodelning.

Vem ärver dig?

Som företagare kan det även vara klokt att sätta sig in i hur arvsordningen ser ut. Det är inte alltid att den laga arvsordningen stämmer överens med företagarens önskan om vem som ska ärva exempelvis bolagsaktierna och på vilka villkor. Därför är det av yttersta vikt att upprätta ett testamente utifrån den egna familjesituationen.

Kanske är du sambo och vill att din sambo ska ärva, kanske vill du fördela aktierna olika mellan dina arvingar eller finns det även ett hembud i bolagsordningen att ta hänsyn till? Detta är några viktiga skäl att skriva ett testamente.

Och framför allt kan du i ett testamente villkora att aktierna inklusive utdelningarna ska utgöra arvtagarens enskilda egendom.

Vill du veta mer om hur Nordea Private Bankings jurister kan bistå dig som företagare, ta kontakt med din rådgivare som hjälper dig att boka tid.

Är du ännu inte kund? Då är du välkommen att kontakta Private Banking för mer information.

Viktiga familjerättsliga dokument:

Äktenskapsförord är ett skriftligt avtal mellan två makar. Det ska vara undertecknat av båda makarna. Inget bevittningskrav, något som dock rekommenderas. Ett äktenskapsförord ska registreras hos Skatteverket för att vara giltigt. Vill man upphäva eller ändra ett äktenskapsförord måste man skriva och registrera ett nytt. Äktenskapsförord är offentlig handling.

Testamente är en skriftlig handling som undertecknats av testator (den som skriver testamentet) inför två närvarande vittnen. Vittnena får inte vara släkt med testator, ej heller omfattas av testamentet. Ett testamente registreras inte utan bör förvaras på säker plats, så att originalet kan uppvisas vid testators död.

Text: Pernilla Frisk och Caroline Törnquist

Publicerad 30.04.2024